Santiago, jueves 15 de octubre de 2020.

Los docentes Guillermo Pattillo y Gonzalo Martner fueron los encargados de entregar dos puntos de vista sobre el sistema de pensiones y las reformas que este debe tener para adecuarse a los tiempos que se viven en el país.

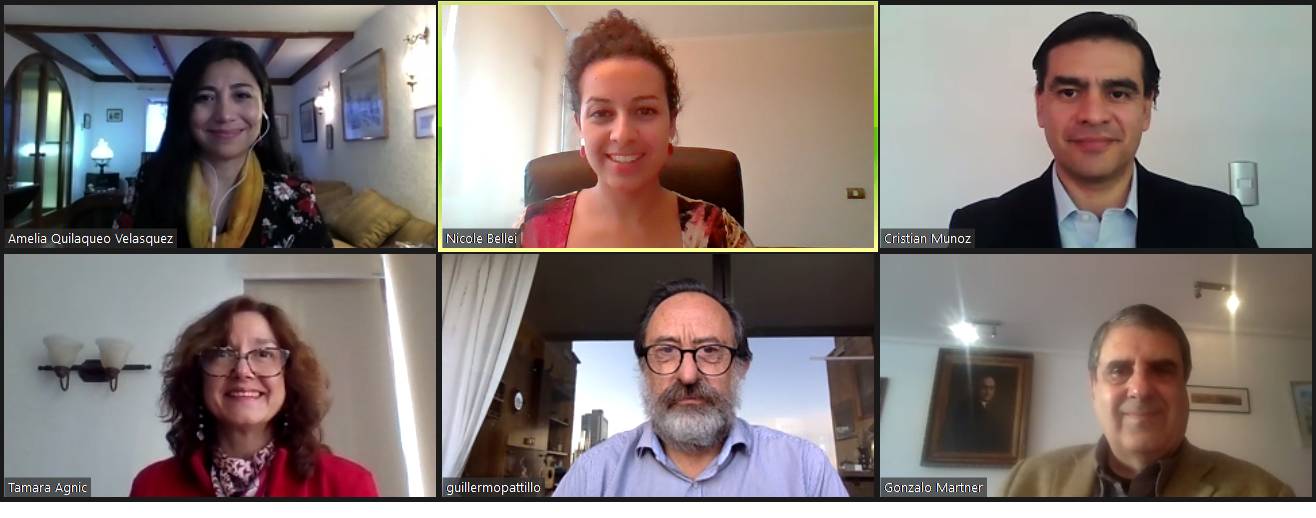

El pasado jueves 8 de octubre el Departamento de Administración de la Facultad de Administración y Economía, en el marco del fortalecimiento del vínculo con sus titulados y tituladas a través de conversaciones con la academia, realizó el Café Alumni de Ingeniería Comercial denominado "Sistema de Pensiones en Chile: dos puntos de vista hacia el futuro".

En esta oportunidad, los invitados fueron los destacados académicos de la Facultad de Administración y Economía Guillermo Pattillo Álvarez y Gonzalo Martner Fanta, quienes conversaron con la comunidad sobre el sistema de pensiones en Chile y expusieron sus puntos de vista sobre cómo avanzar hacia un sistema de protección social para el Chile que viene.

En la oportunidad, estuvo presente Tamara Agnic, exsuperintendenta de pensiones y egresada de la carrera de Ingeniería Comercial de la FAE USACH.

Comenzó la actividad el académico del Departamento de Economía de la FAE, Guillermo Pattillo, quien destacó que en los rankings internacionales y en el ranking específico del sistema de pensiones que realiza el Mercer Global Pension Index, el sistema chileno está rankeado entre los diez primeros del mundo. "Estamos frente a un sistema de pensiones que es de nivel mundial. No es un sistema desfinanciado, ni poco sostenible, ni que genere distorsiones en los mercados. Es el décimo mejor en el mundo. Por arriba están Dinamarca, Holanda y Australia, pero luego viene Chile, en el mismo grupo con Finlandia, Alemania, Noruega, Suiza, etc.", sostuvo Pattillo.

A su juicio, en la discusión chilena de los últimos años, esto nunca se ha enfatizado. "Este no es un sistema que presente anomalías significativas, o que deba cambiarse completamente. Es evidente que como cualquier construcción humana inserta en una sociedad que cambia, el sistema tiene que irse adaptando", explica el académico del Departamento de Economía de la FAE.

Guillermo Pattillo detalló los elementos centrales del sistema, indicando que es un sistema de contribución definida, que su base es el premio al esfuerzo individual de ahorro para generar una pensión. Cada afiliado aporta mensualmente el 10% de su sueldo. Este dinero es acumulado en una cuenta de capitalización individual que aumenta de acuerdo a los aportes del trabajador y a la rentabilidad obtenida con la inversión de sus fondos. "Desde un punto de vista redistributivo, es un sistema neutral. No obstante, desde su inicio tuvo un pilar solidario que consta en pensiones asistenciales y garantía estatal de pensión mínima" afirmó el exdirector del INE.

A esto, el académico agregó que "la base esencial es que estás premiando el esfuerzo de la gente por ahorrar. Estás entregando a la persona la propiedad de una cuenta que refleje su esfuerzo, que tiene una parte obligatoria, pero hoy en día en Chile tiene, además, una parte voluntaria muy significativa".

El sistema de pensiones chileno, prosiguió Pattillo, lo que hace es incentivar el esfuerzo individual de ahorro. "Esto está implícito en la lógica que el éxito deriva del esfuerzo, no de los que te regalen", advirtió, agregando que hoy en las cuentas individuales de una persona que ha cotizado por un período cercano a 30 años, el 70% de lo que tiene en sus fondos es la ganancia derivada de la inversión de los recursos y sólo el 30% aproximadamente, corresponde a su aporte directo.

Las principales críticas al sistema-agregó Pattillo- se centran en las bajas tasas de reemplazo, que hoy son cercanas al 37%, mientras que la media de la OCDE es de 58,6%. "Las principales razones se deben al aumento de los salarios reales en Chile, lo que hace que los salarios actuales de los trabajadores de mayor edad sean significativamente más altos que los salarios medios de su vida laboral", dijo.

Respecto a algunas vías de solución sobre el nivel de las pensiones, Pattillo indicó que el principio fundamental que debería guiar las soluciones, es que el sistema de contribución definida que existe en Chile es la forma más eficiente de generar protección en la vejez y generar incentivos adecuados, valorando el esfuerzo como el centro del proceso individual y social.

Por su parte, el Dr. Gonzalo Martner, comenzó su presentación manifestando su descontento con el retiro del 10% porque a su juicio, esta fue una reforma constitucional para una medida económica específica. "Esto marca un mal precedente, sobre todo, porque tiene que ver con los fondos de pensiones para enfrentar las angustias de las pandemias y eso pone en crisis al sistema. No olvidemos que hay personas que han agotado sus fondos", sostuvo.

El director del Departamento de Políticas Públicas de la FAE enfrentó la postura de Pattillo, indicando que "Mercer es una compañía de inversiones y sus clasificaciones las hace en función de la solidez de un sistema de inversiones, de modo que para mí no tiene ninguna significación que Chile esté dentro de esas clasificaciones".

A juicio de Martner, el sistema de pensiones fracasó. "Si tomamos dos indicadores esenciales, como son la cobertura del sistema, es decir, cuántos adultos mayores están involucrados en el sistema y al mismo tiempo cuál es la tasa de reemplazo (a la que aludió Pattillo del último salario), el sistema fracasó porque no pudo cumplir con lo prometido. El resultado básico de la reforma de 1981 es que los pensionados reciben una pensión contributiva equivalente al 20% o menos de su último sueldo", explicó.

Al respecto, Martner agregó que esta tasa de reemplazo irá disminuyendo para futuros jubilados, dada la rentabilidad de los Fondos de Pensiones que estará en torno al 3% para las próximas décadas, muy lejos del 7,8% que promedió el sistema desde su inicio hasta 2019.

"El gran tema es saber qué se le pide a un sistema de pensiones. Si se le solicita que cautele las cotizaciones obligatorias que el Estado, establece mes a mes, que se inviertan y que tengan una tasa de retorno razonable en relación al contexto general; entonces el sistema de AFP ha funcionado para los pensionados. Pero, según los datos del año pasado (pre pandemia) sólo el 55% de la fuerza de trabajo cotiza para su pensión, debido a la informalidad en el mundo del trabajo. Por lo tanto, el 40% de la población sólo podrá aspirar a la pensión solidaria, o una pensión contributiva que se complemente con aporte previsional solidario, quedando así, el 74% de los pensionados con una pensión menor al salario mínimo", sostuvo Martner.

Para ver la charla completa, hacer CLIC AQUÍ.